2月9日にハピネットで22年3月期の業績予想の修正発表がありました。

内容を見ていきましょう。

会社概要

玩具の卸売業として国内最大手の会社です。

仕入先と得意先や消費者を結ぶ、中間流通業としての役割を担っています。

バンダイナムコホールディングスが筆頭株主として26.7%のハピネット株式を保有しており、バンダイナムコのグループ会社としての位置づけられています。

主な事業内容として、「玩具事業」「映像音楽事業」「ビデオゲーム事業」「アミューズメント事業」を営んでいます。

「玩具事業」は、

男女児一般玩具、模型玩具、トレーディングカード、雑貨類を、量販店、専門店、コンビニ、eコマース、二次問屋などへ販売

「映像音楽事業」は、

・映像や音楽ソフト等を、量販店、専門店、コンビニ、eコマースなどへ販売

・映像や音楽コンテンツ、パッケージソフトの企画、制作

「ビデオゲーム事業」は、

・ビデオゲームハード、ソフト等を、量販店、専門店、コンビニ、eコマースなどへ販売

・ビデオゲームソフトの企画、制作

「アミューズメント事業」は、

・玩具自動販売機の設置、運営

・アミューズメント施設用商品等の販売

としています。

事業ごとに外部環境の状況は異なっています。

業績や今後の展開など、見ていきたいと思います。

直近業績

まずは連結全体の業績になります。

21年3月期より前の、直近4年分の業績を見ていきます。

■18年3月期

売上197,607百万円

営業利益4,806百万円

親会社利益4,031百万円

■19年3月期

売上240,398百万円

営業利益4,540百万円

親会社利益2,735百万円

■20年3月期

売上233,347百万円

営業利益2,572百万円

親会社利益1,224百万円

■21年3月期

売上259,313百万円

営業利益4,249百万円

親会社利益2,591百万円

20年3月期は、対前期で売上や利益は減少しています。

一方、21年3月期は新型コロナの影響がかなり出ましたが、対前期で売上、利益ともに改善しています。

有価証券報告書を確認していきましょう。

20年3月期に関しては、新型コロナの影響も一部あったものの、

・消費税が8%から10%に引き上げられたこと

・玩具市場は、少子化や消費者ニーズの多様化

・映画音楽市場、ビデオゲーム市場は、配信やスマートフォン向けのサービスにより、パッケージ市場の低迷

など、会社を取り巻く環境が、徐々に変わってきていることに触れています。

21年3月期に関しては、

・外出自粛や取引先の商業施設の休業・営業時間短縮が発生

・一方で巣ごもり商材の需要が増加

など、新型コロナの影響が色濃く出た1年として、大きな環境変化が発生しています。

このように、20年3月期、21年3月期ともに、事業環境の変化がありました。

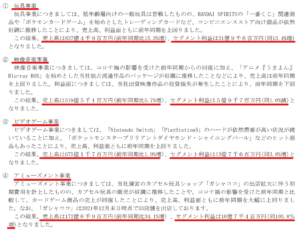

事業ごとの業績

「玩具事業」「映像音楽事業」「ビデオゲーム事業」「アミューズメント事業」の4つの事業に分けて、業績を見ていくことにします。

■19年3月期

売上77,004百万円

セグメント利益2,021百万円

■20年3月期

売上79,060百万円

セグメント利益1,065百万円

■21年3月期

売上90,327百万円

セグメント利益2,630百万円

玩具事業は、2期連続で売上について順調に伸ばしてきていますね。

・「鬼滅の刃」関連商品のヒット

・BANDAI SPIRITSの「一番くじ」関連商品などコンビニ向けの商品が好調

・19年11月に取得したイリサワ社の子会社化に伴う、模型玩具卸売事業の参入

を主な理由としています。

セグメント利益(営業利益とほぼ同じ意味合いです)に関しては、20年3月期で減少していますが、21年3月期で回復していますね。

・20年3月期は、利益率の高い商材が低調なことや、物流費や減価償却費の増加により減益

・21年3月期は、売上の増加による影響や、在庫の評価損失が減ったことにより増益

としています。

■19年3月期

売上81,762百万円

セグメント利益1,096百万円

■20年3月期

売上71,618百万円

セグメント利益533百万円

■21年3月期

売上67,529百万円

セグメント利益519百万円

映像音楽事業は、2期連続で減収減益となっており、苦戦が続いています。

・20年3月期は、パッケージ市場全体が厳しい環境で推移したことと、メーカー部門において出資映像作品の興業が低調に推移し、映像投資損失が発生

・21年3月期は、売上はコロナ禍で新譜の発売延期などが発生したことにより減少し、利益も新型コロナの影響を受けて、出資映像作品の興業が低調に推移し、映像投資損失が発生

したとして、売上や利益ともに減少傾向となっています。

外部環境の悪化がかなり影響しているような形です。

■19年3月期

売上61,648百万円

セグメント利益1,038百万円

■20年3月期

売上63,136百万円

セグメント利益840百万円

■21年3月期

売上82,950百万円

セグメント利益1,447百万円

ビデオゲーム事業は、売上は毎年成長しているものの、利益面では増減をしています。

・20年3月期、21年3月期ともに、「Nintendo Switch」関連のハードが好調や、「あつまれ どうぶつの森」などのヒット商品があったこと

としたことにより、売上は好調としています。

特に21年3月期は「PlayStation5」の発売による影響もあり、大幅な増収となっています(対前期+19,814百万円)。

セグメント利益の20年3月期の落ち込みに関しては、

・利益率の高い当社独占流通のソフトでヒット商品がなかったこと

当社オリジナルゲームソフトの発表に伴う広告宣伝費の増加

によるものとしています。

■19年3月期

売上19,983百万円

セグメント利益1,724百万円

■20年3月期

売上19,532百万円

セグメント利益1,475百万円

■21年3月期

売上18,506百万円

セグメント利益961百万円

最後のアミューズメント事業は、売上、利益ともに厳しい状況が続いています。

・20年3月期は、カプセル玩具はイベント販売や大型商業施設など集客が見込めるロケーションへの自動販売機の設置を積極的に実施したが、カードゲーム機が低迷

・21年3月期は、緊急事態宣言下の厳しい市場環境から回復傾向にあるが、外出自粛や取引先の商業施設の休業や、営業時間短縮が発生したことが影響

により売上が減少しています。

利益は、売上の減少に加え、

・20年3月期は、滞留在庫の評価損失を計上

・21年3月期は、当社運営のカプセル玩具ショップの新規出店に伴う初期費用を計上

したことも影響したとしています。

業績回復の要因

22年3月期の業績予想について、2月に修正発表がありました。

■21年3月期

売上259,313百万円

営業利益4,249百万円

親会社利益2,591百万円

■22年3月期(修正前)

売上266,000百万円

営業利益4,500百万円

親会社利益2,700百万円

■22年3月期(修正後)

売上280,000百万円

営業利益5,000百万円

親会社利益3,200百万円

すでに公表していた修正前の予想段階で、22年3月期は前期を上回る計画となっていました。

今回の修正を受けて、さらに業績の上方修正がされています。

売上5.3%、営業利益11.1%、親会社利益18.5%の増加ですから、22年3月期はかなり好調に推移していることが分かります。

上方した理由として、

・玩具事業でコンビニ向けの商品が好調に推移し、トレーディングカードで「ポケモンカードゲーム」などのヒット商品があったこと

・アミューズメント事業がコロナ禍の影響から大きく回復し、カプセル玩具の販売が好調したこと

を挙げています。

先ほどもありましたが、コンビニ向けの商品は近年継続して順調であることが分かりますね。

最後に、22年3月期の3Q(第3四半期)の実績から、業績予想の修正との内容の整合性を確認していきましょう。

どの事業においても、売上と利益ともにほぼ前期に比較して、上向きであることがうかがえます。

映像音楽事業とアミューズメント事業の20年3月期、21年3月期は下降局面が続いていましたが、一転して22年3月期は3Qにおいて回復しています。

業績予想の主な要因であった、玩具事業とアミューズメント事業の増加率(売上はそれぞれ15.3%、34.1%増)が、かなり顕著であり、連結全体の業績改善を引っ張っていっていることが明らかですね。