ヘアカットの「QB HOUSE」を展開するキュービーネットホールディングス社。

店舗数もどんどん増えていて、利用されたことがある方も多いのではないのでしょうか。

内容を見ていきましょう。

会社概要

ヘアカットのQB HOUSEなどを展開するキュービーネットホールディングス社ですが、傘下にQB HOUSEを運営しているキュービーネット社や、海外展開を行う子会社など、グループ会社を束ねる親会社として、役割を果たしています。(以下、キュービーネットホールディングス社を、QB社とします。)

QB社グループは、国内だけでも全国に500以上の店舗を有しており、海外展開も進めています。

代表的な店舗である、QB HOUSEのサービスはとてもシンプルでヘアカットのみです。

基本的な料金としては、1人あたり1,200円(税込)でとても安い値段設定になっています。

この価格を実現するためにさまざまな工夫がされています。

よくあるヘアサロンであれば、カットに加えてシャンプー、カラー、パーマ、トリートメント、ヘッドスパなど、メニューが豊富です。

ですがQB HOUSEは、ヘアカット1つのみであり、時間の目安を10分以内としています。

このため、店舗の回転率を重視してお客様1人あたりに対する人件費を抑えることができています。

QB HOUSEの特徴として、高利便性も挙げられます。駅前やエキナカ、あるいはショッピングセンターなど、お客様にとって利便性の良い場所の店舗が多くなっています。

利便性が良いと賃借料などの支払も多くなってきます。

QB HOUSEの場合は、ヘアカットのみで、洗髪設備やカラーリングスペースなどが不要のため、スペースをそこまで大きくとる必要がありません。借りる面積が少なくて済むので、賃借料のコストも抑えることができるわけです。

また駅前など人通りが多いエリアに店舗があれば、お客様にとって目がつきやすいため、広告宣伝の効果も見込めます。たくさんのお客様が利用することになれば、お店の回転率も上がって、安い料金を実現できるというわけですね。

QB HOUSE以外の店舗も、開発を進めています。ヘアカットとスタイリングのサービスを行う「Fass」や、QB HOUSEで働く中から選ばれた、経験豊富なスタイリストが行うクオリティが高いヘアカットを提供する「QB PREMIUM」など、これまでとは少しサービス内容の異なる店舗も展開しています。

直近業績

では21年6月期をはじめとした、直近4期分の業績を見ていくことにします。

■18年6月期:

売上高 19,287百万円

営業利益 1,641百万円

純利益 1,041百万円

■19年6月期:

売上高 20,864百万円

営業利益 1,969百万円

純利益 1,272百万円

■20年6月期:

売上高 19,089百万円

営業利益 239百万円

純利益 104百万円

■21年6月期:

売上高 18,933百万円

営業利益 463百万円

純利益 243百万円

19年6月期までは順調に業績を伸ばしていましたが、20年6月期の売上高は19,089百万円、21年6月期の売上高は18,933百万円と、対前年で売上高を落としています。

20年入ったころから始まった新型コロナウイルスの影響により、来店客数の減少が大きく業績に影響している形です。

QB社は海外展開も積極的に行っていて、海外売上高の比率も大きくなっているものの、21年6月期においては、国内売上高が80%以上を占めています(全体売上高18,933百万円に対して国内売上高15,705百万円)。

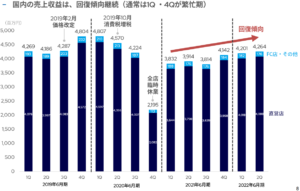

影響の大きい国内の状況を、確認していくことにします。

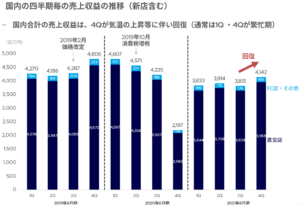

以下の決算説明資料に、四半期ごとの国内売上高の推移表があります。

左から19年6月期、20年6月期、21年6月期と並んでいますね。

ここから読み取れることは2つあります。

・20年6月期4Q(4~6月)における売上2,197百万円は、新型コロナウイルスによる店舗の臨時休業などで、大きく落としていること

・21年6月期は徐々に回復してきているものの、コロナ禍前の19年6月期の水準より下回っていること

ヘアカットは誰もが必要なことですし、定期的にカットしなければならず、生活するうえでは欠かせません。このためコロナ禍で、一時的に客足は下がっていたとしても、まだまだ回復する可能性があります。

リーズナブルな料金の背景とは

ヘアカットが1,200円(税込)で受けられるわけですが、このようなリーズナブルな料金でやっていても問題ないのでしょうか。

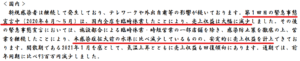

19年11年に策定した中期経営計画をを見てみましょう。中期経営計画は、会社が中期的な目標(多くは3~5年)を立てたものです。対外的にも公表するものであり、利害関係者へ達成すべき目標としてアナウンスするので、会社にとってプレッシャーのかかる重要な計画になります。

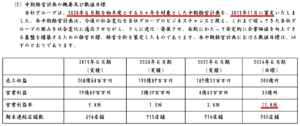

中期経営計画の最終年度である24年6月期について、目標となる営業利益率は11%としています。11%を達成するためのコスト内訳はどうなっているでしょうか。

売上高や営業利益の目標金額は示されていますが、売上原価と販管費などの内訳は示されていません。

20年6月期、21年6月期はコロナ禍で普段と違う状況なので、コロナ禍前の19年6月期を見てみましょう。売上高営業利益率は9.4%となっていて、その業績は以下のとおりです。

■19年6月期:

売上高 20,864百万円(100%)

売上原価 16,012百万円(76.8%)

販管費等 2,883百万円(13.8%)

営業利益 1,969百万円(9.4%)

カッコ内は売上高を100%とした場合の、各損益項目の割合を示したものです。

売上原価は76.8%、販管費等(販売費及び一般管理費など)は13.8%となっています。売上原価の割合が高いですね。では売上原価にはどのようなものが含まれているのでしょうか。

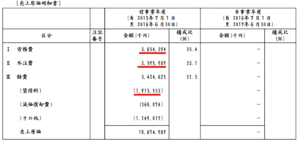

最近の決算書では内訳は分かりませんが、18年に東京証券取引所に上場した際に提出している有価証券届出書を見てみましょう。売上原価の内訳が分かる、売上原価明細書が記載されています。

売上原価明細書によれば、労務費、外注費、賃借料の割合が大きいことが分かります。

労務費はスタイリストの人件費、外注費は店舗運営を委託したことで支払う業務委託費、賃借料は店舗の賃借に伴う支払いでしょうか。

この情報は16年6月期の業績に基づくものなので、少し古い情報になります。現在の割合がどうなっているかは分かりませんが、事業内容に大きく変化があるわけでないので、どういった費用がかかっているかを判断する材料になります。

今後物価上昇などの影響を受けて、スタイリストの人件費など、コストが増えてくることが考えられます。すると、目標とする営業利益率の達成は難しくなり、料金を見直す可能性があるかもしれません。

直近業績においては、コロナ禍であって臨時休業などの大変厳しい環境にありますが、なんとか利益は出ています。中期経営計画における将来の業績目標についても、営業利益率11%を目指すものとしています。

企業努力があってこそですが、利益を計上できており、リーズナブルな料金であっても、問題ないことが分かります。

足元の業績はどうなっているのか

21年6月期は売上が落ちてきていましたが、22年6月期はどうなっているのでしょうか。

第2四半期の実績を見てみましょう。

■21年6月期2Q:

売上高 9,300百万円

営業利益 358百万円

純利益 228百万円

■22年6月期2Q:

売上高 10,178百万円

営業利益 804百万円

純利益 493百万円

22年6月期2Qの売上高は10,178百万円と、前年からかなり回復しています。

先ほど見てきた、国内売上の四半期ごとの推移とともに、理由を確認してみます。

22年6月期の1Q(21年7~9月)は、緊急事態宣言が発令されており、外出するのに一定の制限がかかっていました。コロナ禍になって最初の緊急事態宣言(20年4月頃)はほとんど人出が無かったわけですが、コロナ禍が1年が経って慣れてきたこともあり、22年6月期1Qは臨時休業をするにまでは至っていません。このため、1Qは対前年で回復しています。

2Qについても、緊急事態宣言の解除後なので、順調に売上は回復しています。四半期ごとのグラフも右肩上がりになっているのが分かります。

ヘアカットという生活必需なサービスの強みですね。リーズナブルな料金を中心として、一定の品質やオペレーションといった付加価値をお客様へ提供していることが、コロナ禍であっても成長をできている要因と言えるかもしれません。